長線思維投資新世代增長股 (Full Version)

我們的投資策略是以長線思維投資新世代增長股,目標是在完整市場週期內 ,透過集中投資新世代優質增長股的投資組合,達到「全壘打」回報。

我們為什麼會有這套投資策略?我們怎樣去實行這套投資策略?

為什麼要長線投資優質增長股?

投資時間越長,取得理想回報的機率越高

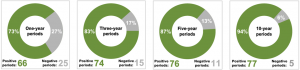

- 由1928至2018年的91年期間,S&P500指數有73%的年份是上升;若以連續三個年份作投資期,上升機率升至83% ;若以連續十個年份作投資期,上升機率升至94%

- 數據清晰告訴我們,買入股票類資產並持有的時間越長,越大機會能達至盈利

- 我們目標是長期持有的優質新世代增長股,效果更加事半功倍

(Source:Capital Group)

長線投資,把握買賣時機不大重要

- 不少投資者喜歡估算股價走勢作買賣,希望取得價差盈利,但過往經驗告訴我們,投機股價行為長線大多情況是零和遊戲,甚至更差

- 進行長線投資,把握買賣時機其實不大重要,有統計由1966至2018年的53年期間,若果於S&P500的最初投資額為$10,000,每年再投資$1,200,投資者A很本事,每年皆把握到全年最低位投入$1,200;投資者B很無奈,每年皆於全年最高位投入$1,200;投資者C則每年皆規律地在全年一開始便投入$1,200

- 結果三者最終回報分別並沒有正常想像般大,投資者A及投資者B的回報差距只有15%,即是平均每年只多出3%

把握買賣時機,效果未必理想

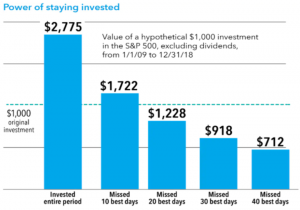

- 由2009至2018年,當中經歷金融海嘯,若果一開始投資$1,000在S&P500指數,期間沒有買賣,最後會得到$2,775 ,平均每年複式回報有75%

- 若果期間有買賣,但錯過表現最好的10天,最後只會得到$1,722 ;若果錯過表現最好的30天,更會錄得虧損

- 這樣長的時間,大家可以保證錯過是表現最差的日子,而非表現最好的日子?因此,我們認為對長線投資來說,把握買賣時機並非重要考量

(Source:Capital Group)

長期投資優質增長股,因為能夠穿越牛熊

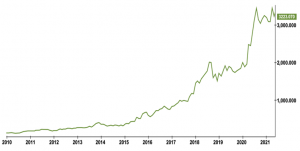

- Amazon(AMZN)自2010年至今,曾經遇過不少次的經濟危機、政府政策監管、潛在市場競爭加劇、推出產品/服務失敗收場、業績不似預期…股價每次也會回調不少,不過長期看仍能穿越牛熊,回報超過17倍,若自1995年上市至今,回報更逾千倍

- 因此,在股市長期波動下,我們認為最好的投資策略是長線投資在可以穿越牛熊的新世代優質增長股,並耐心以 3 至 5 年來衡量表現。

- 任何股票投資者都會看股價變動,不過「真正的投資者」會以年度變化作為衡量單位,而非看每月變化,更不會理會每天變化

風險管理需要前置式,事後管理事倍功半

- 買入的不是優質企業,或不在預期合理回報下買入,需要作出「後置式被動風險管理」(如止蝕),效果事倍功半,經常出出入入,長線不易賺取合理回報,甚至賺不到錢

- 我們通過選股評核機選取優質增長企業,並在預期合理回報才買入作投資,此為「前置式主動風險管理」,這樣才是最負責任,為長線投資的根本

止蝕源於公司質素轉變,不是因股價變動

- 優質增長企業隨著行業競爭環境轉變,或自身內部問題,也會有變質的機會;當企業優質增長,無論賺蝕也需要沽出

- 留意企業優劣,和股價短線波動,可以完全沒有關係

- 當股價自高位大幅回調,若果企業優質增長不變,不是準備何時止蝕,而是應該準備何時趁機加注

- 我們認為長期投資的真正風險並非股價波動性,而是選股能力,若果投資的企業基本面已發生永久性變化,或投資論點被証僞,投資者的資本會被永久性減值。

對沖並不一定達到保障效果

- 部分投資者認為對沖可以保障自己的投資,但我們認為若果遇上宏觀經濟危機,如2020年首季因突如其來出現的新冠肺炎(COVID-19)漫延而引發全球資金鏈斷裂,才需要進行對沖

- 股價波動其實是平常事,短期宏觀數據如GDP 、國債息率等轉變,或市場資金於增長型企業及傳統型企業間的「風格轉換」,往往不定時出現,難於估算,若果為此而進行對沖,會過於頻繁,只會影響長期投資回報,因爲對冲也牽涉一定成本,而且對冲也有機會造成損失

- 我們認為,時間和資源應放在分析及揀選好企業上,對回報會更見效益

為什麼要投資新世代行業?

新世代行業先天優勢在賽道廣闊

- 新世代行業市場發展空間(TAM)夠大,預期每年增幅夠快,從中發掘優質增長股,絕對事半功倍

- Jeff Bezos於1994年因為意識到網絡使用率正在每年以2,300%速度成長,因此創立Amazon,以把握行業發展空間帶來的機會,是一個很好的例子

三大新世代行業投資回報過去十年跑贏市場

- 自2011年,新經濟、大消費及大醫療的相關指數表現明顯優於多元化的市場指數

現時三大新世代行業仍有龐大需求未被滿足

- 我們長期投資優質增長股,現時主要仍聚焦在三大具備高速成長性之新世代行業,因為其高毛利率及高營運槓桿,加上仍有龐大需求未被滿足,市場發展空間夠大

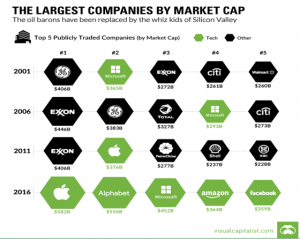

江山代有人才出 一代新人換舊人

- 新世代行業也會更迭換代,所以我們會不斷驗證現時新世代行業的持續性,及發掘潛在的新世代行業,從中把握投資機會

怎樣發掘優質增長股?

發掘優質增長企業的入場門檻絕對不低

- 我們為目標企業進行深入調研,會和企業管理層溝通,閱讀很多有關企業的資料及資訊,了解行業及競爭對手的最新發展,分析企業業績、財務表現、前景及競爭格局,了解管理層及其為企業持續創造價值的能力

- 經過深入調研後,我們不會因為投入很多時間成本,而降低標準去勉強投資;目標企業需達到我們認為優質增長企業所需要的評分,才會放進長期監察名單,在風險與回報間取得平衡下方作出投資

建立評分系統多面考量,嚴選優質增長企業

- 我們已找出優質增長企業需有的條件,並為每個條件訂下比重,建立一套評分系統,制訂門檻,並跟據分數決定每隻優質增股長在組合的應有比重

為什麼要集中投資優質增長股?

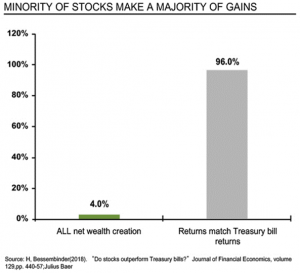

集中投資優質增長股,因少數企業創造大量財富

- 有統計從1926年到2016年間美國股市合計有25,332間企業先後上市,創造了接近35萬億美元的巨額財富

- 不過,當中24,240間上市企業(約佔96%)的合計財富創造幾乎為零,即是美國股票市場全部財富均由4%的上市公司創造

寧願享受有一個長期回報優秀的投資組合

- 集中投資的目的是將資金放在最優質的增長企業,令股票組合長線回報更理想; 留意投資組合越聚焦,股票數目越少,預期股票組合波動性會越大

- 不過,作為長期投資者,是會寧願享受有一個長期回報優秀,但短期回報較波動的組合

因此,我們的投資策略是以長線思維投資新世代增長股,目標是在完整市場週期內 (3-5年),透過集中投資新世代優質增長股的投資組合,達到「全壘打」回報。

發表意見...