上星期發佈了一篇文章(按此),講述巴菲特拍檔芒格使用槓桿買入阿里巴巴失敗,有朋友指出了我的失誤,因為他在阿里巴巴的持倉被強制平倉有可能並不是真相。根據Daily Journal 今年股東大會的Transcript,投資者向芒格提問是否使用了槓桿時,假設了芒格是被逼賣出阿里巴巴持股。芒格承認了槓桿這部分有此做法,對被逼賣出阿里巴巴持股沒有否認,但也沒有承認。因此阿里巴巴的持倉被強制平倉仍有可能不是事實,在此對誤導了讀者致歉。

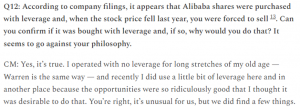

在此我先引用一下在今年Daily Journal股東大會,芒格回答投資者有關購買阿里巴巴時使用槓桿的提問:

(Source: https://kingswell.substack.com/p/charlie-munger-q-and-a-2023-daily)

我在這件事上主要犯了先入為主的錯誤:基於 (i)投資者在問問題的時候假設了芒格被逼賣出阿里巴巴持股; (ii) 芒格回答了Yes,承認了使用槓桿,亦沒有否認投資者提問時的假設。儘管回答的Yes其實只是針對使用槓桿而言; (iii) 芒格減持阿里巴巴一半的那一季正好遇上阿里巴巴股價大跌。我由此推論並誤當作是一個事實。

以下用一個很不相關的形容:如果這個是一條罪,基於法庭疑點利益歸於被告的精神,仍沒有充份的、絕對實質的證據,仍存在合理的疑點,理論上是不可以判被告為有罪 (=有被逼賣出持股),但我與在股東大會發出提問的那位投資者一樣,假設了芒格有被逼賣出持股,這個是我需要承認的錯誤。

就此我認為也可以再延伸一下:在透過翻看股東大會,學習投資大師的投資理念時,偶爾會誤解了他們講某些話背後的真正意思,甚至因為找到一些反例,就認為他們推翻了自己的投資理念。例如在這件事上可能會因此誤以為:「芒格鼓吹不用槓桿,但他自己卻用了槓桿,因此他是錯的/因此我也可以用」。而芒格在今年Daily Journal股東大會上也提過大部分人應該避免使用槓桿,而不是所有人要避免使用槓桿。儘管在使用槓桿這件事上面,意識到自己是應該避免使用的那一大部分人,還是真正了解規則和後果的少部分人,本身就不容易。

至於上星期發佈的文章中對於使用短期融資買入股票,我仍保留原先的看法,即(i) 就算安全邊際非常明顯,仍不能有股票價格不會再下跌的錯覺 (ii) 當借錢買入股票,就已經更大程度把投資該企業的命運交給市場先生而不是企業本身。但誤以為芒格在阿里巴巴的投資上犯了兩個錯誤,這個會是我的失誤。

卓穎姿,持證監會持牌人士,博立研究團隊/中原資產管理分析員

執筆之時,博立客戶持有阿里巴巴(9988)