< 上一頁

息差測經濟

息差測經濟

2019年第1季全球股市大部份均錄得可觀增長。一如預測,中國股市獨佔鰲頭,上證指數今年已上升23.93%,與上一年居榜尾的表現成強烈對比。大部份新興市場如金磚五國均表現不俗。發達國家方面,美國仍表現強勁,納斯達克指數2019年已上升15.58%,標普500指數亦上升12.31%。香港恒生指數亦表現優異,至今已上升12.40%。

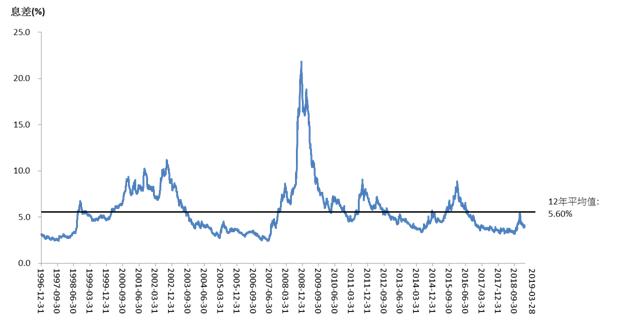

圖1, 高息債券息差顯示,美國現時爆發信用危機的機會仍微

資料來源: ICE Benchmark Administration Limited (IBA)

出乎意料之外,美國的加息周期比市場預期結束得更快,利率期貨顯示美國今年加息的機會已降至按近0,反而減息的機會增加至7成多。市場人士正密切關注美國經濟增長會否放緩,衰退再現。高息債對經濟周期及息率較一般投資級別的債券敏感,亦較容易顯示信用風險的高低。因此可利用美國高息債與國庫債劵的息差對比會較易預測經濟會否有潛在危機,現時息差4.08%,較12年平均5.60%為低,顯示現時美國信用風險或仍低。(圖1)

估值方面,截至3月28日,標普500指數12個月市盈率為18.5倍,雖略高於10年平均市盈率17.8倍,但一般標普500指數觸及平均市盈率加一個標準差後會有回吐壓力,現時該阻力水平處20.4倍,與現時指數水平仍有一段距離。因此未來標普500指數或仍有上行空間。

作者:中原金融研究部